Les 10 000 $ crédit d’impôt national et local (SALT).La déduction des impôts nationaux et locaux (SALT) permet aux contribuables qui détaillent leurs impôts fédéraux de déduire certains impôts payés aux gouvernements étatiques et locaux. La loi sur les réductions d’impôts et l’emploi (TCJA) l’a fixé à 1 000 000 $ par an, composé des impôts fonciers plus des taxes sur le revenu ou des taxes de vente de l’État, mais pas des deux.

la casquette a encore une fois devenir un point focal au Congrès impôtUne taxe est un paiement ou une taxe obligatoire perçu par les gouvernements locaux, étatiques et nationaux auprès des particuliers ou des entreprises pour couvrir les coûts des services, biens et activités du gouvernement général.

Discussions politiques alors que les Républicains de la Chambre examinent le projet de loi américaine sur les familles et l’emploi. Données 2020 du Service du revenu interne (IRS)L’Internal Revenue Service (IRS) fait partie du Département du Trésor des États-Unis et est responsable de l’application et de l’administration des lois fiscales fédérales, du traitement des déclarations de revenus, de la réalisation d’audits et de l’assistance aux contribuables américains.

nous pouvons examiner comment le plafond SALT affecte les contribuables aux États-Unis en comparant les impôts nationaux et locaux déclarés sur les déclarations des contribuables et le montant déduit alors qu’ils étaient soumis au plafond de 10 000 $.

Les contribuables ayant des revenus plus élevés dans des zones à fiscalité élevée sont les plus touchés par le plafond SALT de 10 000 $. Toute modification visant à relever le plafond profiterait principalement aux revenus les plus élevés et rendrait le code des impôts plus régressif.

En guise de révision, les contribuables qui détaillent peuvent déduire leurs biens immobiliers et personnels d’État et locaux. taxe de propriétéUn impôt foncier est perçu principalement sur les biens immobiliers tels que les terrains et les bâtiments, ainsi que sur les biens meubles corporels, tels que les véhicules et l’équipement. Les impôts fonciers constituent la plus grande source de revenus étatiques et locaux aux États-Unis et contribuent à financer les écoles, les routes, la police et d’autres services.

es ainsi que leur état et leurs revenus locaux ou généraux taxe de venteUne taxe sur les ventes est prélevée sur les ventes au détail de biens et de services et, idéalement, devrait s’appliquer à toute consommation finale avec quelques exonérations. De nombreux gouvernements exemptent des produits tels que la nourriture ; l’élargissement de l’assiette, par exemple en incluant l’alimentation, pourrait maintenir les taux à un niveau bas. Une taxe sur les ventes devrait exempter les transactions interentreprises qui, si elles sont imposées, provoquent une pyramide fiscale.

par exemple. LE Loi sur les réductions d’impôts et l’emploi (TCJA)La loi de 2017 sur les réductions d’impôts et l’emploi a remanié le code fédéral des impôts en réformant l’impôt des particuliers et des sociétés. Il s’agissait d’une réforme favorable à la croissance, réduisant considérablement les taux marginaux d’imposition et le coût du capital. Nous avons estimé que cela a réduit les recettes fédérales de 0,47 billion sur 10 ans avant de tenir compte de la croissance économique.

a limité le montant total des impôts nationaux et locaux que les contribuables peuvent déduire des déclarations de revenus fédérales à 10 000 $ pour les années d’imposition 2018 à 2025. De plus, la TCJA a doublé le montant déduction forfaitaireLa déduction forfaitaire réduit le revenu imposable d’un contribuable d’un montant déterminé par le gouvernement. Il a été presque doublé pour toutes les catégories de déclarants par la loi de 2017 sur les réductions d’impôts et l’emploi, afin d’inciter les contribuables à ne pas détailler les déductions lors de la déclaration de revenus fédérale.

réduire le nombre de contribuables qui bénéficient de la distribution.

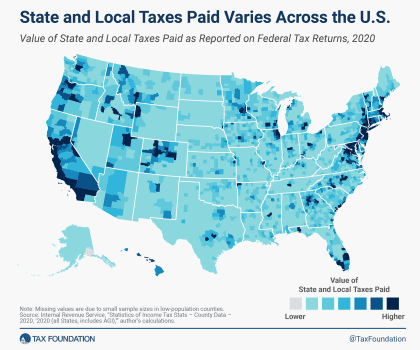

Les cartes ci-dessous sont interactives. La première carte montre le montant moyen des impôts nationaux et locaux payés, tel qu’indiqué dans les déclarations de revenus fédérales de chaque comté. Il s’agit de la valeur totale de tous les impôts nationaux et locaux payés divisée par le nombre de déclarations déposées. Le montant déclaré des taxes nationales et locales payées peut dépasser 10 000 $, mais la totalité du SALT payé ne peut pas être déduite en dessous de la limite de 10 000 $.

La deuxième carte montre le montant moyen des impôts nationaux et locaux prélevés sur les contribuables de chaque comté. Il s’agit de la valeur totale de toutes les déductions effectuées pour les impôts nationaux et locaux payés, divisée par le nombre de déclarations déposées.

Les impôts nationaux et locaux payés varient à travers les États-Unis

Valeur des impôts nationaux et locaux payés telle que déclarée dans les déclarations de revenus fédérales, 2020

Note: Les valeurs manquantes sont dues à la petite taille des échantillons dans les comtés à faible population. Cette carte interactive est plus accessible lorsqu’elle est visualisée sur des écrans plus grands.

Source: Internal Revenue Service, « Statistiques de l’impôt sur le revenu – Données du comté – 2020, ‘2020 (Tous les États, y compris AGI)' » https://www.irs.gov/statistics/soi-tax-stats-county-date-2020calculs de l’auteur.

Lancez la carte interactive complète Accédez à la carte partageable

État et local Dépression fiscaleUne déduction fiscale est une disposition qui réduit votre revenu imposable. Une déduction forfaitaire est une déduction unique d’un montant fixe. Les déductions détaillées sont populaires parmi les contribuables aux revenus plus élevés qui ont souvent des dépenses déductibles importantes, telles que les impôts nationaux/locaux payés, les intérêts hypothécaires et les contributions caritatives.

Les s sont plus précieux dans les zones à revenus plus élevés

Valeur des impôts nationaux et locaux déduits des déclarations de revenus fédérales, 2020

Note: Les valeurs manquantes sont dues à la petite taille des échantillons dans les comtés à faible population. Cette carte interactive est plus accessible lorsqu’elle est visualisée sur des écrans plus grands.

Source: Internal Revenue Service, « Statistiques de l’impôt sur le revenu – Données du comté – 2020, ‘2020 (Tous les États, y compris AGI)' » https://www.irs.gov/statistics/soi-tax-stats-county-date-2020, calculs de l’auteur.

Lancez la carte interactive complète Accédez à la carte partageable

Deux facteurs déterminent la variation régionale des déductions SALT. Premièrement, les contribuables aux revenus plus élevés ont tendance à imposer des taux plus élevés, tandis que les contribuables aux revenus les plus faibles sont plus susceptibles de bénéficier de la déduction forfaitaire. En 2020, 9,5 % des contribuables ont fait des déclarations globales, mais 64 % des contribuables avaient un revenu brut ajusté (AGI) de 500 000 $ ou plus, selon les données de l’IRS. En conséquence, les comtés à revenu élevé trouvent la déduction SALT particulièrement avantageuse, même avec le plafond existant.

Deuxièmement, les disparités entre les charges fiscales étatiques et locales à l’échelle nationale ont un impact sur l’adoption régionale des déductions SALT. Les régions où les impôts nationaux et locaux sont plus élevés ont tendance à bénéficier davantage de la déduction SALT.

Une façon d’évaluer l’impact de la limite de 10 000 $ sur les comtés consiste à comparer la différence entre le montant de SALT déclaré et le montant déduit. Le premier tableau ci-dessous montre les 10 principaux comtés déclarant les impôts nationaux et locaux payés, tandis que le deuxième tableau montre les 10 principaux comtés déduisant les impôts nationaux et locaux payés.

Les principaux comtés déclarants sont concentrés en Californie et à New York, avec une juridiction chacune pour le Colorado, le Connecticut, l’Idaho et le Wyoming. Ils ont tendance à se trouver dans des États et des localités à fiscalité élevée. Les déductions SALT réelles effectuées étaient bien inférieures à celles déclarées par SALT en raison de la limite de 10 000 $.

Les comtés bénéficiant des déductions fiscales les plus importantes sont concentrés dans la zone métropolitaine de Washington, D.C. Les comtés ont tendance à être des endroits où les revenus médians des ménages sont plus élevés et où les impôts nationaux et locaux sont plus élevés. Par exemple, la zone métropolitaine de Washington compte quelques revenus familiaux moyens plus élevés dans le pays. Bien qu’il n’y ait peut-être pas autant de personnes aux revenus plus élevés que dans des endroits comme le comté de San Francisco ou le comté de New York, de nombreux déclarants gagnent des revenus supérieurs à la moyenne et déduisent le SALT.

Nous pouvons également restreindre la mesure pour ne prendre en compte que les détails des contribuables, en excluant les contribuables qui ont bénéficié de la déduction forfaitaire et n’ont réclamé aucun SALT. Parmi les 10 premiers comtés, le SALT exigé par les détaillants s’approche mais reste en deçà de la barre des 10 000 $. Le montant moyen demandé est inférieur à 10 000 $ parce que certains contribuables de détail en prennent d’autres. déduction détailléeLes déductions détaillées permettent aux particuliers de soustraire des dépenses désignées de leur revenu imposable et peuvent être réclamées à la place de la déduction standard. Les déductions détaillées comprennent celles pour les impôts nationaux et locaux, les contributions caritatives et les intérêts hypothécaires. On estime que 13,7 % des inscrits ont été déclarés en 2019, dont la majorité étaient des contribuables à revenus élevés.

C’est comme les intérêts hypothécaires et les contributions caritatives plutôt que comme une déduction totale pour SALT.

La comparaison du SALT déclaré au SALT déduit par contribuable détaillé souligne en outre comment le plafond de 10 000 $ diminue la valeur de la déduction dans les comtés à revenus plus élevés et à impôts plus élevés.

Nous pouvons également explorer comment les modèles SALT rapportés et déduits varient en fonction du revenu dans différents États (voir le tableau ci-joint sur les données SALT 2020 d’AGI). Les données de l’IRS indiquent qu’à mesure que le revenu augmente, les déclarations et les déductions SALT augmentent généralement, mais leur taille diffère d’un État à l’autre.

Par exemple, pour les analystes dont les revenus sont supérieurs à 200 000 $, le SALT moyen rapporté par les analystes est le plus élevé à New York (103 575 $), au Connecticut (79 344 $) et en Californie (78 246 $). En revanche, des États comme Washington (17 901 $), le Tennessee (16 594 $) et l’Alaska (11 305 $) ont déclaré en moyenne des SALT inférieurs sur l’ensemble des analyseurs (en partie parce que ces trois derniers États ne perçoivent aucun impôt sur le revenu). Ces tendances correspondent généralement aux tendances observées au niveau des comtés pour tous les niveaux de revenus.

Les avantages de la déduction SALT ont évolué depuis l’introduction du plafond en 2018. Avec le plafond de 10 000 $ et la déduction standard plus élevée, ce sont principalement les contribuables aux revenus plus élevés dans les zones à fiscalité plus élevée qui bénéficient toujours de la déduction limitée pour les impôts nationaux et locaux. les impôts. Toute mesure visant à abroger le plafond ou à augmenter la déduction bénéficierait de manière disproportionnée aux revenus les plus élevés, rendant le code des impôts plus régressif.

Restez informé des politiques fiscales qui vous concernent.

Inscrivez-vous pour recevoir les informations de nos experts de confiance directement dans votre boîte de réception.

s’abonner

Partager