Voici certaines choses que je crois à propos de l’investissement.

1. Je crois que le simple bat le complexe. Le problème simple est beaucoup plus difficile à mettre en œuvre car le complexe semblera toujours plus intelligent et plus attractif.

2. Je pense que le timing des décisions d’achat ou de vente est moins important que la période de détention. Choisir le maximum et le minimum est pour les chanceux et les menteurs. Pour la plupart des investisseurs, conserver patiemment leurs investissements est plus important que le timing.

3. Je pense que vous devriez ignorer ce que les milliardaires et les investisseurs légendaires pensent des marchés. Ces personnes ne partagent pas votre situation, votre horizon temporel ou votre profil de risque. Pourquoi devriez-vous leur demander des conseils en investissement ?

4. Je crois que la maîtrise de soi peut vous rapporter beaucoup plus d’argent que toute autre caractéristique d’un investisseur. Je connais beaucoup de gens avec un QI élevé qui sont de mauvais investisseurs parce qu’ils n’ont pas le bon tempérament.

5. Je pense que tout investisseur en actifs risqués devrait se sentir à l’aise de voir occasionnellement son argent incinéré. Lors des marchés baissiers et des corrections, une partie de votre argent disparaît tout simplement. Ce n’est qu’une partie de l’investissement.

6. Je crois qu’être haussier ou baissier est moins important que de progresser vers vos objectifs. Votre situation financière personnelle devrait dicter la façon dont vous investissez bien plus que vous ne le pensez sur les marchés. Vous n’avez pas besoin d’avoir une opinion sur la hausse ou la baisse des marchés à court terme.

7. Je pense que la gestion des risques est importante, mais il faut prendre des risques pour gagner de l’argent. La gestion des risques est une composante importante de la gestion de portefeuille, mais il n’est pas possible d’éviter complètement le risque. Il faut investir dans quelque chose.

8. Je crois que le processus est plus important que les résultats, mais à un moment donné, la performance compte. Un processus d’investissement réussi nécessite que vous preniez toujours de bonnes décisions. Mais vous devez comprendre la différence entre discipline et illusion si votre processus ne fonctionne pas.

9. Je crois qu’une bonne stratégie à laquelle vous pouvez vous en tenir est de loin supérieure à une bonne stratégie à laquelle vous ne pouvez pas vous en tenir. La perfection est souvent l’ennemie du bien lorsqu’il s’agit de comportement d’investissement.

10. Je pense qu’il est pratiquement impossible de prédire l’économie. Même la Fed ne peut pas comprendre l’évolution des taux d’intérêt, de l’inflation et de la croissance économique et cela fait partie de son travail. Si nous sommes honnêtes, personne ne comprend vraiment comment fonctionne l’économie.

11. Je pense qu’il est beaucoup plus facile d’expliquer ce qui vient de se passer que de prédire ce qui va se passer ensuite. Les seules constantes en finance sont la nature humaine et le fait de déplacer les objectifs en cas d’erreur. Les experts sont très doués pour vous expliquer pourquoi quelque chose d’inattendu était évident avec le recul, même si toutes leurs prédictions sur l’avenir étaient fausses.

12. Je crois qu’il est plus important de définir ce dans quoi vous n’investirez pas que ce dans quoi vous investirez. Les investisseurs n’ont jamais été dans une meilleure situation, mais le paradoxe du choix peut être paralysant. Vous pouvez trouver la libération en vous limitant à certains types d’investissements et en ignorant tout le reste.

13. Je crois qu’il existe de nombreuses voies différentes pour devenir un investisseur prospère, mais seulement quelques façons d’échouer. Il n’existe pas de solution universelle pour investir de la bonne manière. Mais les investisseurs qui échouent présentent généralement le même mauvais comportement d’investissement : market timing, transactions excessives, tentatives de déjouer le marché, excès de confiance dans leurs capacités d’investissement, investissements basés sur des convictions politiques, etc.

14. Je pense que les marchés ont raison dans la plupart des cas, mais pas toujours. Les marchés sont efficaces dans un certain sens. Mais ce n’est pas parce que les marchés peuvent parfois être fous qu’il est facile de les battre.

15. Je pense que mener la dernière guerre peut vous causer des ennuis. Le prochain risque ressemble rarement au dernier risque.

16. Je pense que chaque investisseur a ses propres angles morts comportementaux. Il est plus important de se connaître soi-même que de se soucier de ce que font les autres investisseurs.

17. Je crois qu’un horizon temporel à long terme est l’égaliseur ultime sur les marchés. Un horizon temporel suffisamment long constitue la meilleure couverture contre la plupart des risques de marché.

18. Je pense qu’il est presque impossible de bénéficier de conseils d’investissement utiles en période d’expansion et de récession. Personne ne veut entendre parler de responsabilité lors d’un marché haussier écrasant, tout comme personne ne veut entendre parler des vertus de l’achat et de la conservation lors d’un marché baissier écrasant.

19. Je pense que les rendements à long terme sont les seuls qui comptent, mais il faut survivre à court terme. Comme l’a dit un jour Daniel Kahneman : « Le long terme n’est pas le domaine dans lequel vous vivez votre vie. »

20. Je pense que la plupart des désaccords sur les marchés sont dus à des différences d’horizon temporel et de tolérance au risque. Les marchés regorgent de personnes ayant des objectifs, des opinions, des horizons temporels et des appétits pour le risque différents. C’est ce que fait un marché. C’est aussi ce qui provoque des disputes et pourquoi il y a toujours un acheteur pour chaque vendeur.

21. Je crois que rien dans l’investissement n’est jamais facile, mais nous continuons à rendre la tâche plus difficile qu’elle ne devrait l’être. Aucun point n’est attribué pour le degré de difficulté lorsqu’il s’agit de gagner de l’argent sur les marchés.

22. Je crois que les optimistes font de meilleurs investisseurs que les pessimistes. Ils disent que l’espoir n’est pas une stratégie d’investissement, mais d’une certaine manière, c’est le cas. Si vous ne pensez pas que les choses seront meilleures à l’avenir qu’elles ne le sont aujourd’hui, à quoi bon investir en premier lieu ?

23. Je pense que ne rien faire est dans la plupart des cas la meilleure décision d’investissement. Tant que vous avez un plan, ne rien faire est un comportement d’investissement parfaitement rationnel.

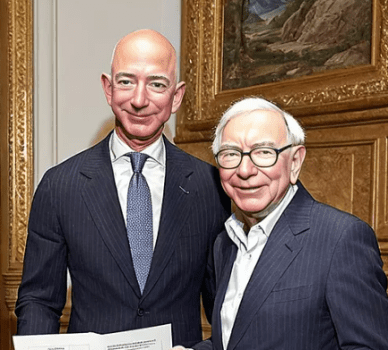

24. Je pense qu’il est normal de créer de la richesse lentement. Quelqu’un a un jour demandé à Jeff Bezos le meilleur conseil qu’il ait jamais reçu de Warren Buffett. Bezos a demandé à Buffett si ses idées d’investissement sont si simples et s’il est si riche, pourquoi tout le monde ne le copie-t-il pas ?

Ce à quoi Buffett a répondu : « Parce que personne ne veut devenir riche lentement. »

Aucun d’entre nous ne sera le prochain Buffett, mais cette idée est plus réaliste que l’hypothèse selon laquelle on peut devenir riche du jour au lendemain.