Un lecteur demande :

J’ai récemment commencé à consulter le compte de retraite de ma belle-mère. C’était avec [advisor name redacted] depuis octobre 2010 et a un rendement annuel de 2,61%. Selon leur graphique, le S&P 500 a enregistré un rendement annuel de 12,95 % sur la même période. Même si je sais qu’il ne faut pas s’attendre à un rendement aussi élevé que celui du S&P 500 puisqu’il ne s’agit pas uniquement d’actions (il s’agit de 60 % d’actions et de 40 % d’obligations), il est frustrant de constater à quel point il a sous-performé.

Il a un nouveau consultant chez [name redacted] qui le voit dans quelques fonds communs de placement et détient 60 % de son exposition aux actions dans sept actions qui changent deux à quatre fois par an. Je lui ai parlé et il insiste pour détenir sept actions pour « réduire » ses rendements.

Dois-je simplement réduire ses pertes et déplacer son IRA vers un compte où il peut se trouver dans un fonds à date cible ou dans un portefeuille Bogle à trois fonds ? Y a-t-il quelque chose qui me manque ou une raison pour laquelle elle devrait rester avec son conseiller actuel ? Suis-je fou de penser que 60 % de votre exposition aux actions dans sept actions est trop risquée pour la plupart des gens ?

Il est généralement judicieux d’ignorer les performances à court terme, car les rendements à long terme sont les seuls qui comptent. Mais à un moment donné, vous devez évaluer vos performances d’une manière ou d’une autre.

Il y a des années, j’avais un voisin qui était toujours dehors dans son jardin. Ma femme et moi avons regardé ce gars travailler pendant des heures et des heures, mais nous n’avons jamais pu comprendre exactement ce qu’il faisait parce que son jardin ressemblait toujours à de la merde.

Il y a beaucoup de mauvaises herbes dans le paillis. Zones herbeuses tachetées. Parterres de fleurs envahis.

Il n’y a rien de mal à être dans le jardin tout le temps si vous aimez être dehors, mais cela aurait été bien si le temps passé là-bas produisait réellement des résultats.

Il me semble que le conseiller financier de votre belle-mère ressemble beaucoup à mon ancien voisin. Bien sûr, ils font des choses dans le portefeuille, mais ils ne produisent pas beaucoup de résultats en termes de performance.

Si nous voulions pousser cette analogie un peu plus loin, je dirais qu’il faisait aussi pousser beaucoup de mauvaises herbes.

Ma plus grande préoccupation ici, au-delà des chiffres de performances, est le risque de concentration auquel ils la soumettent.

Lorsqu’on investit, il existe deux types de risques :

Risque nécessaire c’est l’incertitude que vous assumez lorsque vous investissez votre capital sur les marchés financiers. Vous devez investir votre argent dans quelque chose si vous voulez qu’il augmente avec le temps.

Risque inutile c’est le risque spécifique de la stratégie ou du comportement d’investissement choisi.

Détenir la majorité de votre exposition boursière sur seulement 7 actions est une forme de risque inutile car il est si facile de diversifier votre portefeuille de nos jours. L’éventail des résultats augmente de façon exponentielle à mesure que vous détenez de moins en moins d’actions.

Bien sûr, un portefeuille concentré vous donne la possibilité de surperformer, mais il augmente considérablement vos chances de sous-performer, ce qui est probablement ce qui se produit dans ce cas.

L’idée d’essayer de « réduire » vos rendements pour compenser les pertes passées est une recette pour le désastre. Voici comment les erreurs peuvent s’aggraver sur les marchés. Doubler la mise après une période de sous-performance ne vous confère qu’un plus grand risque.

La règle numéro un de Ben pour les conseillers financiers est la suivante : ne fait aucun dégât. Ce consultant ne suit pas cette règle.

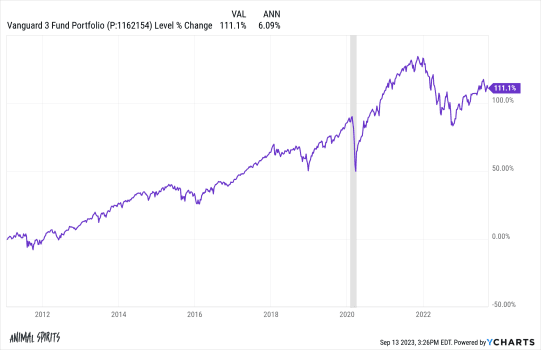

Regardons un portefeuille simple de trois fonds Vanguard1 pour voir à quel point son portefeuille a sous-performé. Voici les résultats d’octobre 2010 :

Nous envisageons donc 6,1 % par an contre 2,6 % par an.

Disons que votre belle-mère possédait un portefeuille de 500 000 $ en octobre 2010. Son rendement annuel de 2,6 % l’aurait porté à environ 740 000 $.

S’il s’agissait d’un simple portefeuille de Vanguard, il aurait atteint 1,1 million de dollars.

Chou.

Je ne dis pas qu’un portefeuille de trois fonds est la seule réponse ici. C’est un bon point de départ comme point de référence, mais je demanderais également à votre belle-mère si elle tire autre chose de cette relation.

Si votre conseiller vous aide uniquement à gérer vos placements, non seulement il fait un mauvais travail, mais il existe d’autres moyens par lesquels il pourrait ajouter de la valeur.

Être conseiller nécessite bien plus que la gestion de portefeuille : planification financière, planification fiscale, planification des assurances, planification successorale, stratégies de retrait, budgétisation et aider les gens à prendre des décisions financières plus éclairées.

S’ils investissent simplement son argent et le font en sélectionnant 7 actions, il n’est pas un conseiller financier – c’est un courtier en valeurs mobilières (et pas un très bon).

Ce n’est donc probablement pas aussi simple que de simplement le mettre dans un portefeuille Vanguard et de l’arrêter. Il a besoin d’aide pour comprendre ce qui se passe avec son plan d’investissement, qu’il soit bon ou mauvais.

Vous devez également faire attention à la façon dont vous abordez cette conversation.

Ce fut une erreur coûteuse. Les gens n’aiment pas parler d’erreurs financières, et c’est l’une des raisons pour lesquelles il peut y avoir tant d’inertie lorsqu’il s’agit d’effectuer un changement comme celui-ci.

Il y a aussi de fortes chances que votre belle-mère ne sache même pas à quel point les choses allaient mal, car le conseiller a probablement trouvé des excuses en cours de route.

Ne la culpabilisez pas pour ce qui s’est passé ici. Aidez-la à apprendre de ses erreurs. Travaillez avec elle pour trouver quelqu’un qui peut l’aider à redresser le navire, à diversifier son portefeuille et à gérer les risques avec plus de prudence.

Je vous suggère de l’aider à trouver quelqu’un qui peut l’aider à créer un plan financier complet, à définir dès le départ des attentes réalistes et à être plus transparente sur la façon dont elle gère son argent.

Il est tout à fait raisonnable d’externaliser la gestion de votre portefeuille, mais vous ne pouvez pas sous-traiter votre compréhension de ce qui se passe avec votre argent.

Nous avons discuté de cette question dans la dernière édition de Ask the Compound :

Nous avons également abordé des questions sur l’achat d’une maison de vacances, l’utilisation de CD au lieu d’obligations, les difficultés financières avec les enfants et les jeux de hasard dans le sport.

Lectures complémentaires :

7 choses simples que la plupart des investisseurs ne font pas

1Fonds indiciel d’actions américaines Total (35 %), Fonds indiciel d’actions internationales Total (25 %) et Fonds indiciel obligataire Total (40 %).